コラム

コンテンツ

今回は、新潟県と東京都で活用が可能な事業者向けの、エネルギー関連で使える4つの優遇税制と2つの補助金についてご説明いたします。

1.中小企業経営強化税制

「中小企業経営強化税制」は、令和6年度末まで適用される優遇税制措置です。

元々は令和4年度末である2023年3月31日までの適用でしたが改正によって令和6年度末までの適用に変更となりました。

この優遇税制は、以下の類型に分類される設備投資をしたときに、活用することができます。

- 生産性向上設備(A類型)要件:生産性が旧モデル比平均1%以上向上する設備

- 収益力強化設備(B類型)要件:投資収益率が年平均5%以上のパッケージ投資

- デジタル化設備(C類型)要件:遠隔操作、可視化、自動制御化のいずれかを可能にする設備

- 経営資源集約化設備(D類型)要件:修正ROA又は有形固定資産回転率が一定以上上昇する設備

具体的な措置内容については、対象となる企業の資本金によって異なります。

- 資本金3,000万円以下の法人及び個人事業主:即時償却又は10%の税額控除

- 資本金3,000万円超~1億円以下の法人:即時償却又は7%の税額控除

この優遇税制は、弊社が提供している自家消費型太陽光発電システム・蓄電池システムを導入する際にも活用可能です。

こちらの優遇税制を申請して工場や事業所等の建物の屋根などに太陽光発電の導入に使用する場合は「完全自家消費型」もしくは「余剰売電型(自家消費率50%以上)」のどちらかの条件を満たす必要があります。

その場合、上記の「生産性向上設備(A類型)」が活用しやすいです。

詳細につきましては以下のページを参照ください。

参考:https://www.chusho.meti.go.jp/keiei/kyoka/index.html

太陽光発電の導入で活用できるA類型とB類型について詳細を見ていきましょう。

生産性向上設備(A類型)の概要

■要件

- 一定期間内に販売されたモデル

- 生産性が旧モデル比平均1%以上向上する設備

■対象設備

- 機械装置(160万円以上)

- 測定工具および検査工具(30万円以上)

- 器具・備品(30万円以上)

- 建物付属設備(60万円以上)

- ソフトウエア(70万円以上)

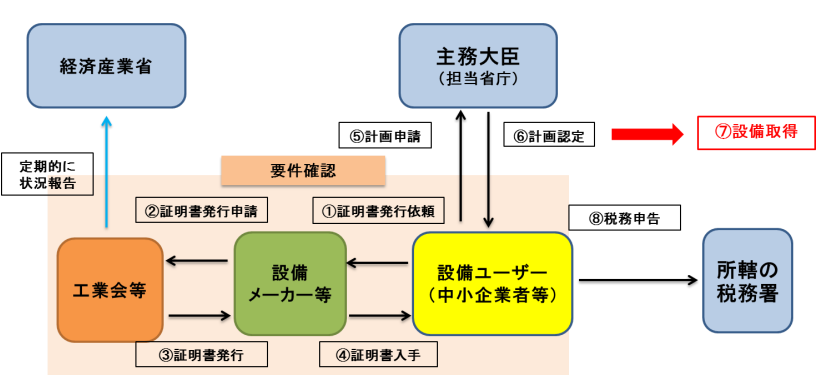

■申請方法

① 設備ユーザーは、当該設備を生産した機器メーカー等(以下「設備メーカー」)に証明書の発行を依頼してください。

② 依頼を受けた設備メーカーは、証明書及びチェックシートに必要事項を記入の上、当該設備を担当する工業会等の確認を受けてください。 (注)設備の種類ごとに担当する工業会等を定めております。詳しくは中小企業庁ホームページをご参照ください。http://www.chusho.meti.go.jp/keiei/kyoka/

③ 工業会等は、証明書及びチェックシートの記入内容を確認の上、設備メーカーに証明書を発行してください。

④ 工業会等から証明書の発行を受けた設備メーカーは、依頼があった設備ユーザーに証明書 を転送してください。

⑤・⑥ 設備ユーザーは、④の確認を受けた設備を経営力向上計画に記載し、計画申請書及びその写しとともに④の工業会証明書の写しを添付して、主務大臣に計画申請します。主務大臣は、計画認定書と計画申請書の写しを設備ユーザーに交付します。

⑦・⑧ 認定を受けた経営力向上計画に基づき取得した経営力向上設備等については、税法上の他の要件を満たす場合には、税務申告において税制上の優遇措置の適用を受けることが できます。税務申告に際しては、納税書類に④の工業会証明書、⑤の計画申請書及び⑥の 計画認定書(いずれも写し)を添付してください。

生産性向上設備(B類型)の概要

■要件

投資収益率が年平均5%以上の投資計画に係る設備

■対象設備

- 機械装置(160万円以上)

- 測定工具および検査工具(30万円以上)

- 器具・備品(30万円以上)

- 建物付属設備(60万円以上)

- ソフトウエア(70万円以上)

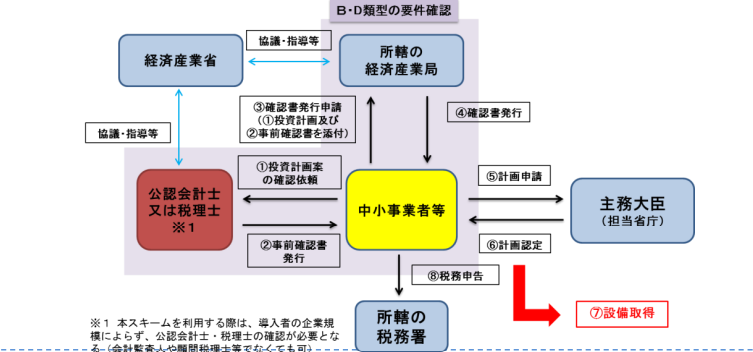

■申請方法

①・② 申請書に必要事項をご記入いただき、必要書類(当該申請書の裏付けとなる資料等)を添付の上、公認会計士又は税理士の事前確認を受けてください。公認会計士又は税理士は申請書と裏付けとなる資料に齟齬がないか等を確認し、「事前確認書(様式2)」を発行します。

③・④ 申請者は、必要に応じて申請書の修正等を行った上で、②の事前確認書を添付の上、 本社所在地を管轄する経済産業局に、事前にご連絡(予約)をした上で、申請書の内容が分かる方が申請書をご持参・ご説明ください。

⑤・⑥ 申請者は、④の確認を受けた設備について経営力向上計画に記載し、計画申請書及びその写しとともに④の確認書及び確認申請書(いずれも写し)を添付して、主務大臣に計画申請します。主務大臣は、計画認定書と計画申請書の写しを申請者に交付します。

⑦・⑧ 認定を受けた経営力向上計画に基づき取得した経営力向上設備等については、税法上の他の要件を満たす場合には、税務申告において税制上の優遇措置の適用を受けることができます。税務申告に際しては、⑤の申請書及び⑥の認定書(いずれも写し)を添付してください。

⑨ 計画認定後、B類型の場合は投資計画に関する実施状況報告を、D類型の場合は事業の承継報告及び事業承継等に関する状況報告を、決められた期間提出する必要があります。詳細は、上記中小企業庁ホームページをご確認ください。

A類型との大きな違いは「公認会計士または税理士」に事前確認を行う必要があるという点です。これに加えて国への確認申請が必要であることなど手間がかかることから弊社ではA類型の活用をおすすめしております。

中小企業経営強化税制の期限は令和6年度末となっていますが、こちらは申請期限ではなく、認定までの期限となっております。

そのためできるだけ早く成果を取得できるように準備しておくべきです。

2.中小企業投資促進税制

「中小企業投資促進税制」も上記の優遇税制と同様、令和6年度末まで適用予定の優遇税制措置です。そのため令和5年度にも活用が可能です。

企業が一定の金額以上の機械及び装置・測定工具及び検査工具・ソフトウェアを導入した場合に、30%の特別償却もしくは7%の税額控除を受けることが可能です。

「中小企業投資促進税制」は「中小企業経営強化税制」と同様に、

対象となる企業の資本金によって活用できる措置内容が変わります。

- 資本金3,000万円以下の法人及び個人事業主:30%の特別償却又は7%の税額控除

- 資本金3,000万円超~1億円以下の法人:30%の特別償却のみ

参考:https://www.chusho.meti.go.jp/zaimu/zeisei/2014/tyuusyoukigyoutousisokusinzeisei.htm

3.【新設】生産性向上や賃上げに資する中小企業の設備投資に関する固定資産税の特例措置

赤字企業を含めた中小企業の設備投資に伴う負担を軽減する固定資産税の特別措置が新設されました。

■対象

市町村から先端設備等導入計画の認定を受け、かつ、資本金1億円以下等の税制上の要件を満たす中小企業。

■要件

3~5年の計画期間における労働生産性が年平均3%以上向上する等、基本方針や市町村の導入促進基本計画に沿ったものであること。

■対象設備等

| 設備の種類 | 最低価額要件 | 投資利益率要件 |

| ①機械及び装置 | 160万円以上 | 投資利益率が年率5%以上の投資計画に記載された設備(認定経営革新等支援機関が確認) |

| ②測定工具及び検査工具 | 30万円以上 | |

| ③器具備品 | 30万円以上 | |

| ④建物附属設備 | 60万円以上 |

■特例措置

固定資産税(通常、評価額の1.4%)

・計画中に賃上げ表明に関する記載なし:3年間、課税標準を1/2に軽減

・計画中に賃上げ表明に関する記載あり:以下の期間、課税標準を1/3に軽減

①令和6年3月末までに設備取得:5年間

②令和7年3月末までに設備取得:4年間

■適用期限

2年間(令和7年3月31日までに取得したもの)

4.カーボンニュートラルに向けた投資促進税制

令和5年度末まで適用されます。

産業競争力強化法の計画認定制度に基づき、

①大きな脱炭素化効果を持つ製品の生産設備、

②生産工程等の脱炭素化と付加価値向上を両立する設備の導入に対して、

最大10%の税額控除又は50%の特別償却が措置されます。

エネルギー管理設備の導入で使えるのは

②の「生産工程等の脱炭素化と付加価値向上を両立する設備導入」となります。

炭素生産性(付加価値額/エネルギー起源CO2排出量)によって、税額控除の内容が変わります。

<炭素生産性の相当程度の向上と措置内容>

3年以内に10%以上向上:税額控除10%又は特別償却50%

3年以内に 7%以上向上:税額控除 5%又は特別償却50%

参考:https://www.meti.go.jp/policy/economy/kyosoryoku_kyoka/jigyo-tekio.html

経産省では、令和3年度の採択事例を紹介しています。

経産省では、令和3年度の採択事例を紹介しています。

例えば、日本スピンドル製造株式会社様が事例として紹介されています。

| 1.実施期間:2022年2月~2024年3月 2.生産性向上目標:炭素生産性を77.0%向上する 3.取組の内容: 尼崎本社工場に、太陽光発電設備の増設やLED照明、空調機の更新を実施することで、製品製造に伴って排出されるCO2を削減し、炭素生産性の77.0%の向上を図ります。 |

参考:https://www.meti.go.jp/policy/economy/kyosoryoku_kyoka/cnnintei.pdf

太陽光発電と省エネの導入で、炭素生産性を向上させ、さらに税制を活用することでお得に設備導入をされています。

次に、今東京都と新潟県で使える補助金情報をお伝えします。

5.新潟市再生可能エネルギー導入促進補助金

新潟市内の工場へ太陽光発電設備及び蓄電池システムを導入する費用並びに、太陽光発電設備を設置するために必要な工事費用に対して、補助金が交付されます。

対象事業期間:令和4年7月25日~令和6年1月31日

補助内容は以下です。

| 補助メニュー | 対象者 | 補助率 | 限度額 | |

|---|---|---|---|---|

| (1)取得・設置事業 | ー | ー | ー | |

| 自己保有モデル | 需要家 (市内製造業) | 中小企業 | 大企業 | 3,000万円 |

| 1/2 | 1/3 | |||

| 第三者保有モデル (PPAモデル) | 発電事業者 | 第三者保有モデルによるサービス契約を締結する需要家の企業規模により補助率を決定 ※企業規模による補助率は自己保有モデルと同様 | ||

| (2)改修事業 | 需要家 (市内製造業) | 中小企業 | 大企業 | 500万円 |

| 2/3 | 1/2 | |||

自己保有モデル…需要家が自ら所有する工場へ、自己の負担により、太陽光発電設備等を設置し、所有及び維持管理を行う仕組み。

第三者保有モデル(PPAモデル)…需要家が所有する工場へ、発電事業者の負担により、発電事業者が太陽光発電設備等を設置し、所有及び維持管理を行い、需要家がその設備により発電された電力の自家消費量分を電気料金として発電事業者に支払う仕組み。

太陽光発電設備等を設置した工場において全量消費される必要があり、

太陽光発電設備のシステム容量が100kW以上でなければなりません。

6.【東京都】地産地消型再エネ増強プロジェクト

【地産地消型再エネ増強プロジェクト(都外設置)】

| 予算額 | 29億9,300万円 |

| 事業実施年度 | 令和2年度から令和5年度まで ※公募は毎年度行います。 |

| 申請受付期間 | 令和5年3月31日まで |

| 助成対象事業 | 再エネ発電等設備を都外(東京電力エリア内)に設置し、都外施設で消費する事業 |

| 助成対象設備 | 再エネ発電等設備(太陽光発電、発電設備と併せて導入する蓄電池等) |

| 主な助成要件 | ①再生可能エネルギー電気の利用の促進に関する特別措置法(平成23年法律第108号)第9条第4項の認定を受けない自家消費を主たる目的としたものであること。 ②再生可能エネルギー発電設備の年間発電量が、発電した電力の需要先の年間消費電力量の範囲内であること。 ③都内に事業所等が所在し、事業者が有する都外事業所に再エネ設備を設置すること ④再エネ設備は助成率に応じて環境価値を証書化し、都内事業所で自ら利用すること 等 |

| 助成金額 | (1)中小企業、区市町村等:助成対象経費の3分の2以内(助成上限額:1億円) (2)その他:助成対象経費の2分の1以内(助成上限額:7,500万円) |

【地産地消型再エネ増強プロジェクト(蓄電池単独設置)】

| 予算額 | 29億9,300万円 |

| 事業内容 | ・事業者が県内事業所に太陽光発電設備、蓄電池を導入する際の経費の一部を補助 ・再生可能エネルギーの導入促進による県内産業におけるエネルギーの転換 |

| 公募スケジュール | 令和4年6月21日から令和5年3月31日まで ※令和4年4月1日から令和4年7月31日までに契約締結し、かつ、同年8月31日までに交付申請を行ったものについては助成対象とする。 |

| 助成対象者 | ア 民間企業 イ 個人事業主 ウ 独立行政法人通則法(平成11年法律第103号)第2条第1項に規定する独立行政法人又は地方行政法人法(平成15年法律第118号)第2条第1項に規定する地方独立行政法人 エ 国立大学法人、公立大学法人及び学校法人 オ 一般社団法人、一般財団法人、公益社団法人及び公益財団法人 カ 医療法(昭和23年法律第205号)第39条に規定する社会福祉法人 キ 社会福祉法(昭和26年法律第45号)第22条に規定する社会福祉法人 ク 特別法の規定に基づき設立された法人 ケ 法律により直接設立された法人 コ 上記アからケまでに準ずる者として公益財団法人東京都環境公社が適当と認める者 |

| 助成対象事業 | (1)再生可能エネルギー電気の利用の促進に関する特別措置法第9条第4項により認定された発電事業に用いる者でないこと (2)未使用品であること (3)定置用であること(据え付け工事を伴い、建物の壁や床などへ固定されるもの。可搬式は不可) (4)地産地消型再生可能エネルギー発電設備が既に設置されている施設に導入する場合は、電力系統からの電気より当該再生可能エネルギー発電設備からの電気を優先的に蓄電すること |

| 補助額 | (1)中小企業等:助成対象経費の3分の2以内(助成上限額:400万円) (2)その他:助成対象経費の2分の1以内(助成上限額:300万円) |

上記以外にも、地方自治体から補助金が多く出ています。

令和4年度補正予算の情報はこちらから

https://www.sc-energy.com/column/subsidy-tax/1093.html

これらの支援制度を活用して再エネ・省エネの導入をお考えの方は、まず長谷川電気工業所にご相談ください。

https://www.sc-energy.com/contact